Марат Сафиуллин: «Советую не прибегать к схемам оптимизации налогообложения»

Главный налоговик Татарстана разъяснил, как бизнесу республики избежать выездных налоговых проверок на предприятиях.

Главный налоговик Татарстана разъяснил, как бизнесу республики избежать выездных налоговых проверок на предприятиях.

Почти полмиллиарда (487 млн) рублей доплатили в первом полугодии татарстанские предприятия и бизнес по налогу на добавленную стоимость. За весь прошлый год сумма доплат по НДС составила 1,4 млрд. Об этом в интервью «Реальному времени» сообщил руководитель УФНС России по Татарстану Марат Сафиуллин. Главный налоговик республики разъяснил, зачем предпринимателей вызывают на комиссию в налоговую службу, какие методы ведения бизнеса чаще всего привлекают внимание инспекторов и как избежать выездных налоговых проверок.

— Марат Адипович, как часто налоговики выходят на выездную налоговую проверку?

— В последние годы налоговая служба изменила подход в контрольной работе и главной тенденцией является то, что количество выездных проверок снижается и при этом растет их эффективность, акцент в контрольной работе сделан на снижение административной нагрузки на добросовестных налогоплательщиков.

Налоговый контроль основан на риск-ориентированном подходе, когда мероприятия налогового контроля проводятся в первую очередь в отношении тех налогоплательщиков, которые участвуют в схемах незаконной минимизации налоговых обязательств.

В соответствии с Манифестом ФНС России приоритетным направлением деятельности службы является открытость к диалогу с налогоплательщиками.

И в случае установления налоговым органом фактов нарушения налогового законодательства, плательщика, допустившего такое нарушение, приглашают в налоговый орган, чтобы предложить добровольно устранить нарушение. И назначение выездной налоговой проверки — крайняя мера. Так, за 2022 год охват выездными налоговыми проверками составил всего 0,1% от числа плательщиков, стоящих на учете в налоговых органах республики.

Вообще планирование выездных налоговых проверок — это процесс, построенный на отборе налогоплательщиков для выездного контроля в соответствии с критериями совершения налогового правонарушения. Данные критерии общедоступны, утверждены Концепцией планирования выездных налоговых проверок и опубликованы на официальном сайте ФНС России nalog.gov.ru в разделе «Налогообложение в Российской Федерации/Контрольная работа/Концепция системы планирования выездных налоговых проверок».

С Концепцией планирования выездных налоговых проверок можно ознакомиться в свободном доступе в удобное время и оценить имеющиеся у вас зоны риска.

— Я думаю, что те, кто давно занимается бизнесом, наверняка об этих рисках знают и знают как правильно вести свое дело. А вот есть люди, которые вообще только зарегистрировались и только начали работать. Расскажите подробнее, о каких критериях риска идет речь?

— Критерии отбора налогоплательщиков для проведения выездной налоговой проверки могут включать следующие факторы: низкая налоговая нагрузка, отражение убытков в бухгалтерской или налоговой отчетности в течение нескольких налоговых периодов, значительные суммы налоговых вычетов, превышение роста расходов над ростом доходов, зарплата сотрудников ниже среднего уровня по отрасли в регионе, приближение к предельным значениям установленных показателей, позволяющих применять специальные налоговые режимы, «миграция» между налоговыми органами, ведение хозяйственной деятельности преимущественно с контрагентами-посредниками, перекупщиками и низкий уровень рентабельности деятельности.

Всего критериев риска 12 и мне хотелось бы обратить отдельное внимание на три из них. Первое, это налоговая нагрузка ниже среднеотраслевого показателя по виду экономической деятельности. Нормативы этих показателей отражены в концепции, а сама налоговая нагрузка — это отношение суммы всех уплачиваемых налогов организации по данным отчетности по отношению к оборотам. Второе, на что налоговые органы обращают пристальное внимание — это высокая доля налоговых вычетов, если она равна или превышает 89% за 12 месяцев. И третье, это ведение финансово-хозяйственной деятельности с высоким налоговым риском, заключение взаимоотношений с фирмами-однодневками, с сомнительными организациями, то есть использование незаконных схем минимизации своих налоговых обязательств.

— А есть еще какие-то инструменты, кроме критериев риска, которые помогут налогоплательщику, в частности начинающему бизнесмену, самому определить свои слабые места?

— На сайте ФНС России размещено множество сервисов, позволяющих осуществить оценку как собственных рисков, так и рисков своих контрагентов. Например, сервисы «Прозрачный бизнес» и «Проверь себя и контрагента» позволяют получить комплексную оценку об организации — налогоплательщике, здесь доступна информация о записях о недостоверности, имеющиеся в Едином государственном реестре юридических лиц, а также сведения о дисквалифицированных лицах, здесь же имеются сведения о юридических лицах, имеющих задолженность по уплате налогов, а также не предоставляющих налоговую отчетность более 12 месяцев. Сервис «Калькулятор по расчету налоговой нагрузки» позволяет налогоплательщикам в режиме онлайн рассчитать налоговую нагрузку.

— Как проводите комплексную аналитическую работу и выявляете риски, с какой информацией работаете?

— На сегодняшний день в распоряжении налоговых органов имеются огромные массивы данных, которые в буквальном смысле стекаются к нам ежеминутно. Федеральная налоговая служба стала универсальным агрегатором информации по деятельности любого юридического лица, индивидуального предпринимателя или физического лица. Для систематизации этих данных ФНС России использует автоматизированные системы контроля. В случае выявления каких-то рисков или проблемных зон, тогда уже непосредственно принимает участие налоговый инспектор.

Такие инструменты и объемы данных открывают огромные возможности для проведения аналитической работы.

— Вы говорили об автоматизированной системе контроля. Можно более подробно рассказать, что это такое?

— Примером такой автоматизированной системы контроля является внедренная с 2015 года система «АСК НДС-2».

Для обработки представленных в электронном виде деклараций по НДС (предмет проверки), книг покупок и книг продаж, журналов учета выставленных и полученных счетов-фактур налоговые органы используют технологическую базу системы Big Data «АСК НДС-2», аналогов которой в мире не существует.

Суть «АСК НДС-2» в том, что в ней реализован автоматический расчет контрольных соотношений показателей деклараций по НДС, которая выявляет расхождения, так называемые «разрывы», когда покупатель заявил вычет, а поставщик не начислил налог, то есть осуществляется контроль за источниками вычетов для НДС.

В случае установления риска налоговая инспекция проводит адресную работу с налогоплательщиком, например, отправляет требования о представлении пояснений или исправлении, может пригласить на заседание комиссии в инспекцию.

— Часто налогоплательщики говорят, что их вызывают на комиссию в налоговую службу по вопросу уточнения налоговых обязательств. Что это за форма контроля «комиссия» и зачем налогоплательщика приглашают на нее?

— При выявлении рисков налогоплательщика приглашают в инспекцию, где ему представят сведения об имеющихся рисках и предложат пересмотреть модель ведения бизнеса и добровольно уточнить налоговые обязательства, подав уточненные декларации.

Так, по результатам мероприятий налогового контроля за 2022 год добровольно уточнили данные по налогу на добавленную стоимость 587 налогоплательщиков с суммой к доплате 1,4 млрд рублей, а за период январь — июнь 2023 года уточнил декларации 281 налогоплательщик с суммой налога к доплате 487 млн рублей.

В добровольном уточнении налоговых обязательств заинтересованы как налоговые органы, так и налогоплательщики.

— И в заключение, хотелось бы получить совет: что нужно делать, чтобы избежать визита налоговиков?

— Хотел бы подчеркнуть, что значительное количество добросовестных налогоплательщиков не сталкиваются с проведением выездных налоговых проверок, а советы для остальных самые простые:

работать и платить налоги в полном объеме в установленный срок, не прибегать к схемам оптимизации налогообложения, соизмерять результаты своей работы с критериями риска, предложенными ФНС России.Хочу добавить, что нет необходимости делать это «вручную», все показатели аккумулируются в «Личном кабинете» юридического лица на сайте ФНС России в разделе «Как меня видит налоговая».

Если налоговая инспекция сообщает вам об установленных расхождениях, своевременно представить уточненную отчетность.

И тогда можно с большой вероятностью не беспокоиться о визите сотрудников налоговых органов.

Последние новости

Как выбрать идеальный дизайн визитки, чтобы тебя запомнили с первого взгляда

Простое руководство по созданию маленького шедевра, который работает за тебя

ТОП-5 самых частых поломок серводвигателей

Какие неисправности встречаются чаще всего и почему именно они становятся головной болью владельцев оборудования

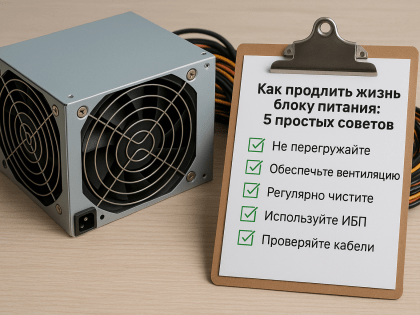

Как продлить жизнь блоку питания: 5 простых советов

Блок питания живёт дольше, если соблюдать элементарные правила. Проверенные методы от мастеров и инженеров — без магии и сложностей.

Коррекция фиброза и возрастных изменений: когда показан эндотканевой лифтинг

Как современная технология помогает вернуть коже упругость, убрать отёки и улучшить рельеф без хирургии