Маганов затянул бензиновый пояс: «Татнефть» почти вдвое сократила прибыль от продажи нефтепродуктов

Отчетность компании: капзатраты увеличились на 40%, а дивидендов в этом году может и не быть «Татнефть» опубликовала консолидированные финансовые результаты за 2023 год.

«Татнефть» опубликовала консолидированные финансовые результаты за 2023 год. По его итогам акционеры получили чистую прибыль в 287,9 млрд рублей — всего на 1,2% больше, чем в 2022-м. Выручка «Татнефти» от основной деятельности выросла на 11,2% до 1,59 трлн рублей, при этом EBITDA упала на 12,4%. За счет курса рубля доходы от продажи нефти выросли, несмотря на сокращение объемов добычи черного золота, а вот прибыль от реализации бензина и прочих нефтепродуктов резко упала — на фоне сокращения демпферных выплат. Детали отчетности крупнейшей и самой прибыльной компании Татарстана изучил «БИЗНЕС Online».

Падение курса рубля поддержало «Татнефть»В минувшую пятницу группа компаний «Татнефть» предоставила свои итоговые финансовые результаты за 2023 год. Инвесторов не сильно порадовали те показатели, которые отразила компания. Результатом стало снижение котировок акций компании — почти 3% за один день. Что же послужило этому причиной?

Выручка группы компаний от основной деятельности составила 1,59 трлн рублей. Особых рекордов и резкого развития со стороны выручки не наблюдается — показатель за год увеличился на 11,4%, что немного обгоняет инфляцию. При этом выручка самой «Татнефти» по РСБУ увеличилась всего на 2,6%, до 1,3 трлн рублей. И здесь вскрылась определенная проблема: «Татнефть» подошла к точке своего максимума, и дальше наращивать финансовые показатели ей будет тяжелее.

По данным минфина, средняя цена нефти марки Urals в 2023 году составила $62,99 за баррель. Для сравнения, в 2022 году она сложилась на уровне $76,09 за баррель. Если бы не курс доллара, то на фоне снижающейся стоимости нефти, финансовые показатели «Татнефти» показали бы отрицательную динамику. Средний обменный курс за 2023 по отношению к 2022-у вырос до 85,25 рубля против 68,55 рубля к 1 доллару США, соответственно, что привело к тому, что рублевая цена бочки URALS во 2-й половине года была на 70% выше, чем в первом полугодии 2023 и на 66% выше, чем во втором полугодии 2022 года.

В 2023 году «Татнефть» сократила добычу нефти на 2,3%, до 28,45 млн тонн, а добыча газа группой в прошедшем году сократилась на 1,5%, до 921 млн кубометров. При этом выручка от реализации по сегменту «разведка и добыча» увеличилась с 539 до 586 млрд рублей без учета межсегментной реализации. На внутреннем рынке реализация сырой нефти увеличилась на 22,5%, или со 195,4 до 239,4 млрд рублей. За собственную нефть, реализованную в страны дальнего зарубежья, «Татнефть» смогла выручить 338 млрд рублей против 337,6 млрд рублей в прошлом году. Причем в 2023 году компания вообще не экспортировала нефть в страны ближнего зарубежья. Благодаря курсу доллара, несмотря на сокращение добычи нефти, прибыль по сегменту «разведка и добыча» увеличилась почти в 2,2 раза — с 101,8 до 219,5 млрд рублей.

За прошедший год «Татнефть» произвела 16,92 млн тонн нефтепродуктов, что на 5,8% выше показателя предшествующего года. Выпуск газопродуктов тоже вырос — на 5,2%, до 1,096 млн тонн. Выручка от продажи продукции НПЗ росла как на внутреннем, так и выборочно на внешних рынках. Доходы от поставок нефтепродуктов внутри России выросли на 100 млрд, или на 21,1% — до 573,1 млрд рублей. Выручка от продажи нефтепродуктов в дальнее зарубежье снизилась на 1,4 млрд до 300,9 млрд рублей, а в страны ближнего зарубежья выросла на 11,6%, или на 2 млрд, — до 18,7 млрд рублей. Суммарный доход от поставок за рубеж составил 319,6 млрд рублей, что всего на 600 млн рублей больше, чем в 2022-м. Несмотря на увеличившуюся отгрузку нефтепродуктов прибыль про данному направлению просела в 1,8 раза. Если по итогам 2022 года «Татнефть» заработала на этом 307 млрд рублей, то в 2023-м — всего 170,6 млрд рублей.

В октябре 2023 года российские нефтяники жаловались на продажу топлива в убыток из-за налогов и политики правительства по сдерживанию цен на топливо. Тогда глава «Татнефти» Наиль Маганов в ответ на запрос главы комитета по энергетике Госдумы Павла Завального , касающегося оценки налоговой нагрузки, указал, что текущий уровень налоговой нагрузки и фактическое регулирование цен на АЗС государством привело к падению привлекательности инвестиций в развитие бизнеса в структуре крупных нефтяных компаний. При этом «Татнефть» получала 10 рублей убытка с продажи каждого литра АИ-92 и три рубля — с продажи литра дизельного топлива. Рост налоговой нагрузки Маганов оценил в девять процентных пунктов — с 52 процентов в 2018 году до 61 процента в 2023-м.

В прошлом году росли и расходы «Татнефти». Так, увеличились в 2,3 раза до 306,4 млрд рублей расходы, связанные с приобретением углеводородов для последующей переработки и продажи. На 15% увеличились траты на операционную деятельность (200,2 млрд рублей), транспортные расходы подросли на 36% до 71,9 млрд рублей, а также расходы на износ и амортизацию — на 26% до 60,6 млрд рублей. На 33% с 81,9 млрд до 108,9 млрд рублей увеличились расходы на вознаграждения работникам, из которых расходы на заработную плату выросли на треть — с 63 до 81,6 млрд рублей.

В 2023 году группа признала убыток от обесценения основных средств и прочих нефинансовых активов в сумме 21,7 млрд рублей. В частности, речь идет об убытке от активов, связанных с шинным бизнесом, — 8 млрд рублей, с разработкой месторождений сверхвязкой нефти — 7,2 млрд рублей, разведкой и оценкой запасов нефти — 2 млрд рублей, а также от прочих активов на общую сумму 1,7 млрд рублей.

По причине снижения добычи налог на добычу полезных ископаемых сократился на 18 млрд — с 512 до 494 млрд рублей. За счет того, что отрицательный акциз, в том числе и возвратный, снизился на 14 млрд, общие налоговые выплаты «Татнефти» без учета налога на прибыль снизились на 2,5% — до 458 млрд рублей.

Рост курса доллара сыграл «Татнефти» на руку. С одной стороны, группа компаний отразила прибыль по переоценке своих валютных накоплений в размере 74,2 млрд рублей. Однако с другой — зафиксирован убыток по статье расходов «Татнефти» в иностранной валюте в размере 49,2 млрд рублей. Таким образом, совокупный положительный эффект от курсовых разниц составил 25 млрд рублей против убытка в 25 млрд рублей годом ранее.

«Татнефть» — «обувщик» для автомобилей в России, и не толькоКроме основного нефтяного бизнеса, «Татнефть» развивает еще и шинное направление, которое сгенерировало 22,6 млрд рублей в виде выручки, отобразив при этом 14,2 млрд рублей прибыли по данному сегменту. На внутреннем рынке реализация шин принесла компании 20,6 млрд рублей, в страны ближнего зарубежья — 1,7 млрд рублей.

В I квартале 2023 года «Татнефть» приобрела российский шинный бизнес финской компании «Нокиан Тайерс плс», включая завод в городе Всеволожске Ленинградской области, путем покупки долей в ООО «Нокиан Тайерс», ООО «Нокиан Шина», ООО «Хакка Инвест» (во 2 квартале 2023 г. переименованы в ООО «Айкон Тайерс», ООО «Айкон Шина», ООО «Айкон Инвест») и получила контроль, став единственным участником указанных обществ. После одобрения сделки правительственной комиссией РФ по контролю за иностранными инвестициями в марте финская компания Nokian Tyres получила от «Татнефти» 23,05 млрд рублей за свой шинный бизнес в России. Оборот приобретенных компаний по итогам 2023 года составил 20,8 млрд рублей, частая прибыль — 4,6 млрд рублей.

Кроме того, в I квартале 2023 года «Татнефть» приобрела бизнес по производству шинной продукции в Узбекистане — путем покупки доли в ООО «Birinchi Rezinotexnika Zavodi» у третьих сторон и получила контроль, став единственным участником общества.

По данным ассоциации химических предприятий Узбекистана, по состоянию на конец 2022 года АО «Узкимёсаноат» принадлежало 91,8% акций ООО «Birinchi rezinotexnika zavodi», остальные 8,2% акций принадлежало ООО «Узкимёимпэкс». У «Birinchi rezinotexnika zavodi» были кредитные обязательства и долги, равные $153 млн. С учетом всех кредитных обязательств и существующей задолженности стоимость завода была оценена в 843 млрд узбекских сумов (примерно $75 млн). По результатам переговоров, проведенных в рамках Узбекско-Российского бизнес-форума, состоявшегося в Самарканде в начале декабря 2022 года, была достигнута договоренность о покупке «Татнефтью» узбекского предприятия за $80 млн долларов, с условием запуска в будущем производства новых видов продукции.

Под давлением санкционных ограничений на торговлю нефтью и нефтепродуктами «Татнефть» стала искать выход на другие рынки. Ставку на развитие нефтяники начали разыгрывать с Турции. Дополнительно к шинным бизнесам во II квартале 2023 года в рамках расширения рынков сбыта «Татнефть» приобрела акции турецкой топливной компании Aytemiz Akaryakıt Dağıtım A.Ş. и получила контроль, став единственным участником общества. Цена приобретения составила 27,3 млрд рублей, которые были сразу выплачены в том же периоде. В активах Aytemiz Akaryakıt — мощности для хранения топлива и 10 баз, а также складские и заправочные терминалы емкостью 250 тыс. куб. м в разных регионах Турции. Бренд Aytemiz обслуживает 5,5 млн водителей в месяц на более чем 570 заправочных станциях в 77 провинциях страны.

На фоне активной скупки дополнительных бизнесов количество денежных средств на счетах компании уменьшилось — объем средств на балансе упал в 2 раза и составил 84 млрд рублей.

«Татнефть» также владеет банковской группой «Зенит». По итогам 2023 года она получила убыток в размере 7,9 млрд рублей, в основном за счет роста расходов на создание резервов под кредитные убытки по финансовым активам.

Выплатит ли «Татнефть» еще дивиденды?Операционный денежный поток «Татнефти» по итогам 2023 года снизился на 8,6% — с 357,7 млрд до 326,6 млрд рублей. Капитальные затраты «Татнефти» в 2023 году достигли 223,6 млрд рублей, что на 39% превосходит показатель предшествующего года, расходы на содержание социальной инфраструктуры и передачу объектов социальной сферы увеличились с 9,5 млрд до 12 млрд рублей. На 5 млрд увеличились расходы на приобретение ценных бумаг — с 12,4 млрд до 17,5 млрд рублей, — оцениваемых по рыночной стоимости, но в то же время более чем в 3 раза упали расходы на покупку ценных бумаг, оцениваемых по амортизационной стоимости, — с 15,8 млрд до 4,7 млрд рублей. Государственные субсидии просели в 1,3 раза — с 9,8 млрд до 7,5 млрд рублей.

Что касается дивидендов, то в декабре 2023 года акционеры компании утвердили выплату промежуточных дивидендов по результатам 9 месяцев, закончившихся 30 сентября 2022 года, в размере 62,71 рубля на одну акцию, включая ранее выплаченные дивиденды по результатам 6 месяцев. Исходя из чистой прибыли «Татнефти» по МСФО за 2023 год в размере 287,9 млрд рублей, за год компания должна отправить на дивиденды не менее 143,9 млрд рублей. То есть на каждую из 2 326 199 200 акций (у компании выпущено 2 178 690 700 обыкновенных и 147 508 500 привилегированных акций), должно приходиться не менее 61,89 рублей дивидендных выплат.

Исходя из дивидендной политики, «Татнефть» направляет на выплаты 50% чистой прибыли по РСБУ или по МСФО, в зависимости от того, какая выше. Таким образом получается, что компания уже выполнила минимальные дивидендные обязательства. Следовательно, размер финальных дивидендов будет находиться полностью на усмотрении совета директоров.

«БИЗНЕС Online» обратился в пресс-службу нефтяной компании с просьбой прокомментировать итоги года, но на момент публикации ответа не поступило.

Отчет негативный: «Прибыль на 13% ниже прогноза рынка и очень высокий рост капзатрат»Сергей Кауфман, аналитик ФГ «Финам»:

— В целом 2023 год можно считать успешным для «Татнефти» — компания преодолела основную часть санкционного давления. В то же время результат за четвертый квартал оказался заметно ниже наших и рыночных ожиданий, что, вероятно, связано с отсутствием демпферных выплат за сентябрь и небольшим списанием активов.

В 2022 году маржинальность нефтепереработки в том числе из-за повышенных демпферных выплат была рекордной. Кроме того, в 2023 году дисконт на российскую нефть был ниже, что перераспределило часть прибыли с направления нефтепереработки на направление разведки и добычи.

В базовом сценарии по итогам 2024 года ждем роста прибыли по МСФО до 340 млрд рублей на фоне ожидаемых нами более высоких рублевых цен на нефть и демпферных выплат по итогам всего года.

Кирилл Бахтин, старший аналитик Инвестиционного Банка Синара:

— «Татнефть» опубликовала слабые финансовые цифры на уровне EBITDA и чистой прибыли за 2 полугодие 2023 года. Фактическая EBITDA в 223 млрд рублей оказалась на 4% ниже оценки рынка, а чистая прибыль в 140 млрд рублей — на 13% ниже консенсуса. В четвертом квартале 2023 года компания признала обесценение основных средств в 8 млрд рублей, что дополнительно негативно повлияло на размер чистой прибыли, на базе которой и определяется дивидендная база. Еще одним негативным фактором стал резкий годовой рост (на 39% год к году) капитальных затрат компании, до 224 млрд рублей за весь 2023 год. Доходность FCF составляет только 6,5% на базе текущих котировок. Мы считаем, что рынок негативно воспримет размер чистой прибыли и капитальных затрат. На базе выплаты 70% чистой прибыли по МСФО размер дивидендов за 2023 год может составить 86,6 рублей на акцию (дивдоходность 11,7%), а размер финального дивиденда — 23,9 рублей на акцию (дивдоходность 3,2%).

Фаиль Гатаулин Фото и инфографика: «БИЗНЕС Online»Последние новости

Как выбрать идеальный дизайн визитки, чтобы тебя запомнили с первого взгляда

Простое руководство по созданию маленького шедевра, который работает за тебя

ТОП-5 самых частых поломок серводвигателей

Какие неисправности встречаются чаще всего и почему именно они становятся головной болью владельцев оборудования

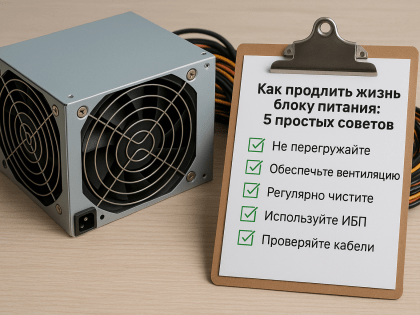

Как продлить жизнь блоку питания: 5 простых советов

Блок питания живёт дольше, если соблюдать элементарные правила. Проверенные методы от мастеров и инженеров — без магии и сложностей.

Когда скидки превращаются в ловушку: как маркетологи учат нас тратить

Почему “-50% только сегодня” не всегда значит выгоду, как скидки играют на эмоциях и почему даже рациональные люди становятся жертвами маркетинговых трюков.