Акционеры ТАИФа вывели кеш из «Аверса», Татсоцбанк лишился средств «юриков», а Сигал замкнул рейтинг

На чем татарстанские банки заработали 11,8 млрд рублей в 2023 году? В 2022-м Центробанк приостановил публикацию отчетности банков в связи с санкционными рисками.

В 2022-м Центробанк приостановил публикацию отчетности банков в связи с санкционными рисками. Сами кредитные организации вскоре после объявления СВО тоже позакрывали данные о собственниках и аффилированных лицах. Летом 2023 года ЦБ вновь стал раскрывать «личико» — публиковать оборотные ведомости и отчеты о финансовых результатах банков. Но традиционная 101-я форма отчетности стала крайне неудобной для анализа, а часть информации в ней оказалась засекречена. Несмотря на это, аналитическая служба «БИЗНЕС Online» внимательно изучила данные татарстанских банков и оценила, как они отработали в ушедшем году. Спойлер: сберовскими триллионами, конечно, не пахнет, но все же заработали почти на 1 млрд больше, чем в 2022-м.

Банкиры Татарстана заработали 11,8 млрд рублейОбщая картина банковского рынка РТ в «режиме тишины» изменилась кардинально, причем банки в чем-то преуспели, но по некоторым позициям показали неприятную просадку. В целом республиканские банки стойко выдержали различные экономические потрясения: и запрет на обмен валюты, и ограничение валютных переводов и платежей, и повышение ключевой процентной ставки, которая повлияла на стоимость денег, и даже санкции.

Местные игроки (без учета зарегистрированного в Москве «Зенита» и татарстанских отделений федералов ) за год заработали 11,8 млрд рублей. Это на 850 млн рублей больше, чем в 2021-м. По итогам прошедшего года только Автоградбанк попал в список убыточных аутсайдеров.

Заметно изменилась и пассивная часть баланса. За 2 года объем вкладов физлиц сократился на 8%, снизившись со 106,7 млрд до 98,2 млрд рублей. Скорее всего, это связано с более агрессивной ценовой политикой банков-конкурентов.

Если на счетах «физиков» убыло, то средства на расчетных и депозитных счетах корпоративных клиентов выросли на 13% — с 442 млрд до 499,4 млрд рублей, в том числе остатки на счетах выросли с 60 млрд до 108 млрд рублей. Напомним, что фондирование Ак Барс Банка происходит в первую очередь за счет средств компаний, подконтрольных правительству РТ.

Пробежимся по статьям доходов и расходов, которые позволили банку получить прибыль на уровне 2021 года. Благодаря увеличению кредитного портфеля, а также росту процентных ставок на кредиты по причине планомерного увеличения Банком России ключевой ставки, процентные доходы банка выросли с 37,3 млрд до 64,5 млрд рублей. Комиссионные доходы выросли в 3 раза — с 381 млн до 1,2 млрд рублей. Операционные доходы кредитной организации увеличились в 1,5 раза — до 551 млрд рублей.

По итогам 2023 года банк понес 39,7 млрд процентных расходов, расходы по формированию резервов на возможные потери составили 32,1 млрд рублей. Сумма операционных расходов сравнялась с величиной операционных доходов — также 551 млрд рублей.

Совокупный финансовый результат банка по итогам 2023 года составил 16,4 млрд рублей, где 6,35 млрд рублей — это чистая прибыль банка за период, а 10 млрд — результат от переоценки внеоборотных активов, не включаемого в чистую прибыль.

Куда акционеры ТАИФа перевели «кэш»?Второе место по прибыльности среди татарстанских банков — у банка «Аверс» . Чистая прибыль банка, находящегося под контролем собственников и топ-менеджеров ТАИФа, составила 2,45 млрд рублей, превысив на 336 млн рублей прибыль, полученную по итогам 2021-го.

В конце 2023 года банк, обслуживающий интересы ТАИФа и связанных с ним компаний, сменил форму собственности. 29 декабря 2023 года он был преобразован из общества с ограниченной ответственностью (ООО) в акционерное общество (АО). Теперь официальное название финансового учреждения звучит как АО «Банк „Аверс“».

До смены организационно-правовой формы Руслану Шигабутдинову, сыну гендиректора АО «ТАИФ» Альберта Шигабутдинова , принадлежало 31,48% уставного капитала ООО «Банк „Аверс“», сыну экс-президента Татарстана Минтимера Шаймиева Радику Шаймиеву — 28,52%, Рустему Сультееву — 27,42%. Несмотря на изменение организационно-правовой формы, уставной капитал остался без изменений — 15,1 млрд рублей.

Активы банка выросли на 27% — со 143 млрд до 182 млрд рублей. Благодарить банку за это надо юридических лиц: корпоративный кредитный портфель увеличился почти в 4 раза — с 7,3 млрд до 27,8 млрд рублей. Ссудная задолженность физиков, напротив, снизилась почти на 40% до 2,9 млрд рублей. Как и Ак Барс Банк, банк «Аверс» увеличил межбанковское кредитование. Объем выданных МБК вырос почти на треть с 68,4 до 87,4 млрд рублей, из которых 8 млрд размещено в ЦБ РФ. Вложения в облигации сократились на 4,6 млрд рублей, до 48,7 млрд рублей. Банк продолжает придерживаться консервативной политики, не рискуя размещать свои средства в акции.

В 2021 году после продажи основных активов СИБУРУ акционеры ТАИФа вложили часть полученных денежных средств на сохранение в свой «карманный банк». Тогда остатки на счетах «физиков» увеличились на 80%, или на 28 млрд рублей, с 35 млрд до 63 млрд рублей. По итогам 2023 года вкладной портфель физических лиц вернулся на «допродажный» период. Остатки на счетах сократились более чем в 2 раза — с 63 млрд до 29,2 млрд рублей.

Та же участь постигла и средств юридических лиц. Остатки на расчетных счетах корпоративных клиентов за 2 года снизились на 39,3 млрд рублей с 53,2 млрд до 13,9 млрд рублей. Причем основной отток произошел с депозитов юрлиц: объем средств на расчетных счетах снизился на 7 млрд рублей.

Одна из причин похудения счетов, вероятно, кроется в том, что владельцы банка вкладывались в новые бизнесы. Так, что в сентябре 2023 года стало известно, что совладелец группы компаний «ТАИФ» и российский миллиардер Сультеев с состоянием $1,3 млрд и 92-м местом в списке Forbes решил попробовать себя, помимо нефтехимии, в другом бизнесе. Как выяснил «БИЗНЕС Online», Сультеев и его супруга Лидия Сультеева через финансовую компанию «Прогресс» стали собственниками 51% капитала созданной в конце августа компании «ТА-Информационные Технологии», основной вид деятельности которой — это производство компьютеров и периферийного оборудования. На полях форума Kazan Digital Week гендиректор компании Ардашер Бозоров сообщил, что ООО «ТА-ИТ» инвестирует 2 млрд рублей в производство телеком-оборудования в Иннополисе, а основная задача компании — попасть в реестр российских поставщиков оборудования минпромторга РФ.

Нельзя сбрасывать со счетов следующий момент. Банк выпустил облигаций и векселей на общую сумму 81,5 млрд рублей, хотя до этого банк не занимался такими операциями. Можно предположить, что суммы со вкладов и депозитов перетекли в эти инструменты. Ведь бонды дают инвесторам более широкие возможности, чем вклады: при соответствующем управлении рисками облигации позволяют получить более высокую доходность, а также реализовывать различные инвестиционные стратегии — хеджирование от роста инфляции или ключевой. Кроме того, в комбинации с инвестированием через ИИС можно получить дополнительные налоговые льготы или налоговый вычет.

А возможно, снижение остатков на счетах связано еще и с тем, что с 2024 года вкладчикам станут начислять налог (13-15%) с доходов в виде процентов по вкладам, не будет облагаться налогом сумма процентов по всем вкладам лишь до 150 тыс. рублей.

Убытки с валютой не дали Татсоцбанку заработать большеНа третьем месте по размеру прибыли — Энергобанк . Кредитная организация, остающаяся финансовым активом семьи Хайруллиных, за год сгенерировала 1 млрд рублей чистой прибыли, что на 10 млн рублей меньше, чем за 2021-й.

На 1 января 2024 года величина активов Энергобанка увеличилась на 6,5% и составила 21,7 млрд рублей. Основной причиной роста стало увеличение кредитного портфеля, который увеличился на 17% до 16,6 млрд рублей. На 1,9 млрд рублей снизились остатки на расчетных счетах юридических лиц, общий объем средств корпоративных клиентов составил 6,5 млрд рублей, что на 1,5 млрд рублей меньше 2 года назад.

Несмотря на неизменившуюся четвертую позицию по величине прибыли, дела у Татсоцбанка далеки от идеальных. Чистая прибыль банка, возглавляемого Анастасией Колесовой , составила 846 млн рублей, снизившись по сравнению с 2021-м на 31 млн рублей. Капитал банка сократился до 9 млрд рублей, что на 8% меньше прежних показателей.

Активы банка «просели» более чем на четверть — с 36 до 26,3 млрд рублей. Произошло это по причине снижения выданных межбанковских кредитов, сумма которых за 2 года сократилась почти в 2 раза — с 17,5 до 9,4 млрд рублей. Претерпел изменения и кредитный портфель банковской организации. Если ссудная задолженность физических лиц выросла на 16% до 4,75 млрд рублей, то портфель корпоративных клиентов упал на четверть — с 9,7 до 7,3 млрд рублей.

Юрлица «насолили» Колесовой и в части расчетно-кассового облуживания. Средства предприятий и организаций на счетах сократились почти на 80% — с 17 млрд до 3,4 млрд рублей.

Связано это с № 275-ФЗ «О государственном оборонном заказе» и изменениями, внесенных в него 25 февраля 2022 года. Предприятия, на которые распространяется действие закона, должны были перевести счета в «разрешенные» банки, но Татсоцбанк не попал в их число.

При этом Татсоцбанк, по сравнению с другими банками, показал наибольший прирост вкладного портфеля в абсолютных величинах. Так, если на конец 2021 года физлица держали на счетах 5,7 млрд рублей, то на 1 января 2024 года — 6,68 млрд рублей.

Несмотря на существенное сокращение кредитного портфеля, процентные доходы банка по итогам 2023 года превысили аналогичный показатель 2021-го. Банк за прошлый год заработал на процентах почти 2,6 млрд рублей, тогда как в 2021-м — 1,86 млрд рублей. Графа «процентные расходы» увеличилась почти в 4 раза — с 312 млн до 1,17 млрд рублей. Подвели банк операционные и расходы по операциям с иностранной валютой. Если по итогам 2021 года они составляли 2 млрд рублей, то за весь 2023-й — 3,5 млрд рублей.

Смена руководства Камкомбанка пошла ему на пользуЛетом прошлого года председатель правления Камкомбанка Лилия Байчурина покинула кредитную организацию. Ее место занял вице-президент Банка Казани Альфат Замалиев , который на предыдущем месте работы отвечал за разработку новых продуктов, администрирование и развитие сети. Новое руководство смогло преумножить показатели банка. Итогом смены «рулевого» стало 10-кратное увеличение основного финансового результата кредитной организации. Чистая прибыль по итогам 2023-го составила 385 млн рублей, тогда как еще в 2021-м банк смог заработать только 38 млн рублей.

Активы Камкомбанка по состоянию на 1 января 2024-го составили 7,3 млрд рублей, увеличившись за два года почти в 2 раза, или на 3,6 млрд рублей. Кредитный портфель составил 3,3 млрд рублей, увеличившись в полтора раза. При этом кредиты физическим лицам упали на 14%, спустившись ниже 1 млрд рублей, корпоративный сектор «закредитовался» в 2 раза больше — с 1 до 2,1 млрд рублей.

Пассивы банк претерпели особенно сильные изменения. Средства на счетах и депозитах предприятий и организаций показали более чем четырехкратный рост — с 700 млн до 3,1 млрд рублей. Остатки на счетах физлиц увеличились на 18% — с 2 млрд до 2,4 млрд рублей.

За счет увеличения кредитного портфеля банк увеличил свои процентные доходы с 335 до 525 млн рублей. При этом процентные расходы выросли со 129 до 214 млн рублей. Неплохие обороты показал банк и в части валютных операций. По итогам 2021 года доходы и расходы банка по статьям «операции с иностранной валютой» и «другие операционные доходы» составляли в среднем 500 млн рублей, то уже в 2023-м — 1,38 млрд рублей.

Улучшение финансовых показателей банка позволило ему увеличить свой капитал не самым распространенным способом: за счет средств банка, а не по итогам размещения акций. Итогом стало увеличение капитала с 807 до 1,4 млрд рублей.

Акибанк полюбил межбанк, 131-й утроил прибыльАкибанк Ильдара Галяутдинова и Ильшата Фардиева заработал за ушедший год 314 млн рублей, что в 1,5 раза меньше, чем за аналогичный период 2021 года. Активы банка снизились на 5% до 22,2 млрд рублей. Произошло это по причине снижения кредитного портфеля в 1,7 раза — с 10,3 до 6,2 млрд рублей. «Особая заслуга» юридических лиц, ссудная задолженность которых перед банком снизилась на 3,5 млрд рублей, до 5,7 млрд рублей. Кредитный портфель физлиц сжался в 2 раза — с 1,2 млрд до 524 млн рублей. Кроме этого банк снизил вложения в облигации на 2,5 млрд рублей, до 1 млрд рублей.

На чем же зарабатывает тогда банк? В связи с высоким уровнем ключевой ставки, банку стало не только выгоднее, но и безопаснее, размещать свои свободные средства на межбанке. Так, если на 1 января 2022 года объем выданных МБК составлял 4,3 млрд рублей, то сейчас в 2,5 раза больше — 11 млрд рублей.

Пассивы банка также сократились. Физлица сняли со вкладов 1,9 млрд рублей, что «облегчило» вкладной портфель на 17% — с 10,9 до 9 млрд рублей. Не отстают от «физиков» и «юрики». Если остатки на расчетных счетах выросли на 600 млн (до 4,2 млрд рублей), то депозитный портфель корпоративных клиентов просел на 1 млрд рублей — до 600 млн рублей.

Приятно удивил своими показателями Банк 131 , основанный IT-предпринимателем Дмитрием Еремеевым , создавшим кешбэк-сервис ePN.bz. Банк 131 не выдает кредиты и не привлекает вклады физлиц. Его капитал на 1 января составил 635 млн рублей. При этом банк за год заработал 240 млн рублей, что больше прибыли, к примеру, Банка Казани, Алтынбанка и Автокредитбанка вместе взятых.

Аутсайдером нашего рейтинга стал Автоградбанк и его основной акционер Павел Сигал . Убыток банка составил 55 млн рублей. Отрицательный финансовый результат связан с падением всех показателей. Кредитный портфель физлиц упал на 35%, до 751 млн рублей, юрлиц — почти в 2 раза, до 1,45 млрд рублей. Вкладной портфель снизился на 32% — с 3,7 до 2,5 млрд рублей. К слову, в конце прошлого года Автоградбанк включили в реестр участников эксперимента по исламскому банкингу. Это было сделано после того, как в начале августа 2023 года президент России Владимир Путин подписал закон о проведении эксперимента по внедрению исламского банкинга в Татарстане, Башкортостане, Дагестане и Чечне.

Кредиты: на жилье от Сбера, на посевные — от РСХБОбзор деятельности федеральных гигантов, предоставивших «БИЗНЕС Online» свои данные, начнем с крупнейшего банка страны. Местное отделение Сбербанка под управлением тогда еще Рушана Сахбиева нарастило кредитование граждан более чем в 1,5 раза — кредитный портфель физических лиц превысил 400 млрд рублей — в 2 раза больше, чем выдали все банки, зарегистрированные в РТ. Вот уж кто точно делает кассу и на рекордных объемах ипотеки, и на потребительских кредитах. Как сообщили в банке, восстановление рынка кредитования физических лиц началось в июле прошлого года, а с середины ноября и до начала 2024 года показала активный рост. При этом самыми востребованными программами, в рамках которых «физики» обращались в банк, — это «Господдержка», «Семейная ипотека» и «IT-ипотека». Долги предприятий перед татарстанским филиалом выросли на 24% — корпоративный кредитный портфель составил 180 млрд рублей.

Представители Сбера не предоставили размер прибыли местного отделения. В целом же, чистая прибыль банка по МСФО по итогам года превысила 1,5 трлн рублей — финансовый результат превзошел рекорд докризисного 2021 года на 21%.

Местное подразделение банка ВТБ , который сейчас находится в интеграции с «Открытием», также кратно увеличило свои показатели. Общий кредитный портфель филиала вырос почти в 2 раза — с 230 до 425 млрд рублей. При этом кредитный портфель физических лиц вырос со 134 до 208 млрд рублей, а юридических лиц почти в 2,4 раза, до 227 млрд рублей. Пассивы банка также увеличились. Вкладной портфель показал 75 млрд прибавку — 182 млрд рублей. Это на 20 млрд больше, чем привлекли все татарстанские банки. Остатки на счетах и объем депозитов юрлиц превысили 138 млрд рублей, увеличившись за 2 года более чем в 1,5 раза.

Также ударными темпами собирал свой «урожай» татарстанский филиал на 100% государственного Россельхозбанка . По итогам года объем кредитного портфеля физических лиц составил 17,3 млрд рублей, а общий кредитный портфель — 52 млрд рублей, что на четверть больше результатов 2021 года.

Кредитный портфель юридических лиц с 1 января 2022 года вырос на треть и составил 34,7 млрд рублей. По словам директора филиала Ляли Кудерметовой , по итогам 2023 года банк, который стабильно обеспечивает финансирование предприятий АПК, сохранил долю на рынке, заняв более 70% по кредитованию МФХ.

В 2023 году аграрии республики получили от Россельхозбанка 25 млрд рублей, что на 10% выше результата предыдущего года, при этом 64% средств были предоставлены на льготных условиях, благоприятных для развития сельского хозяйства. Кроме этого банк на поддержку сезонных работ выдал на эти цели 16 млрд рублей, из которых 74% были выданы по льготным программам.

Помимо кредитования, Россельхозбанк активно привлекал вкладчиков своими предложениями с повышенными процентными ставками, что по мнению Кудерметовой, привело к увеличению объема средств физических лиц на 28% (за 2 года). Портфель привлеченных средств розничных клиентов татарстанского филиала Россельхозбанка составил 27,6 млрд рублей. Портфель депозитов юридических лиц сохранился на прежнем уровне, составив 17,3 млрд рублей, остаток на расчётных счетах составил более 4 млрд рублей, превысив показатель 2021 года всего на 3%.

У подконтрольного «Татнефти» банка Зенит в 2023 году, после ухода с поста председателя правления банка Александра Тищенко , дела пошли на спад. Чистый убыток кредитной организации по итогам 2023 года составил 1,3 млрд рублей, тогда как еще в 2021 году банк отобразил прибыль в 3,4 млрд рублей. По данным пресс-службы банка, которая не стала предоставлять абсолютные величины, в 2022–2023 годы банк Зенит нарастил кредитный портфель в Татарстане на 26%. При этом прирост кредитного портфеля физических лиц составил 40%. Кредитный портфель юридических лиц за отчетный период увеличился на 2%. Также за 2022–2023 годы совокупный объем привлеченных средств розничных клиентов республики вырос почти на 8%, а остатки на расчетных счетах и объем депозитов юрлиц увеличились на 62%.

Фаиль Гатаулин Инфографика: «БИЗНЕС Online»Последние новости

Как выбрать идеальный дизайн визитки, чтобы тебя запомнили с первого взгляда

Простое руководство по созданию маленького шедевра, который работает за тебя

ТОП-5 самых частых поломок серводвигателей

Какие неисправности встречаются чаще всего и почему именно они становятся головной болью владельцев оборудования

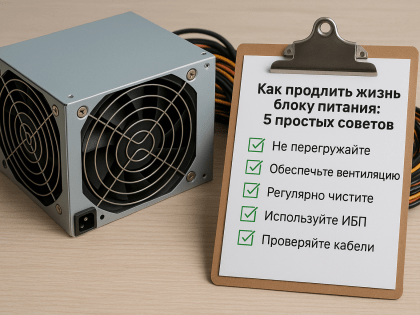

Как продлить жизнь блоку питания: 5 простых советов

Блок питания живёт дольше, если соблюдать элементарные правила. Проверенные методы от мастеров и инженеров — без магии и сложностей.

Когда скидки превращаются в ловушку: как маркетологи учат нас тратить

Почему “-50% только сегодня” не всегда значит выгоду, как скидки играют на эмоциях и почему даже рациональные люди становятся жертвами маркетинговых трюков.